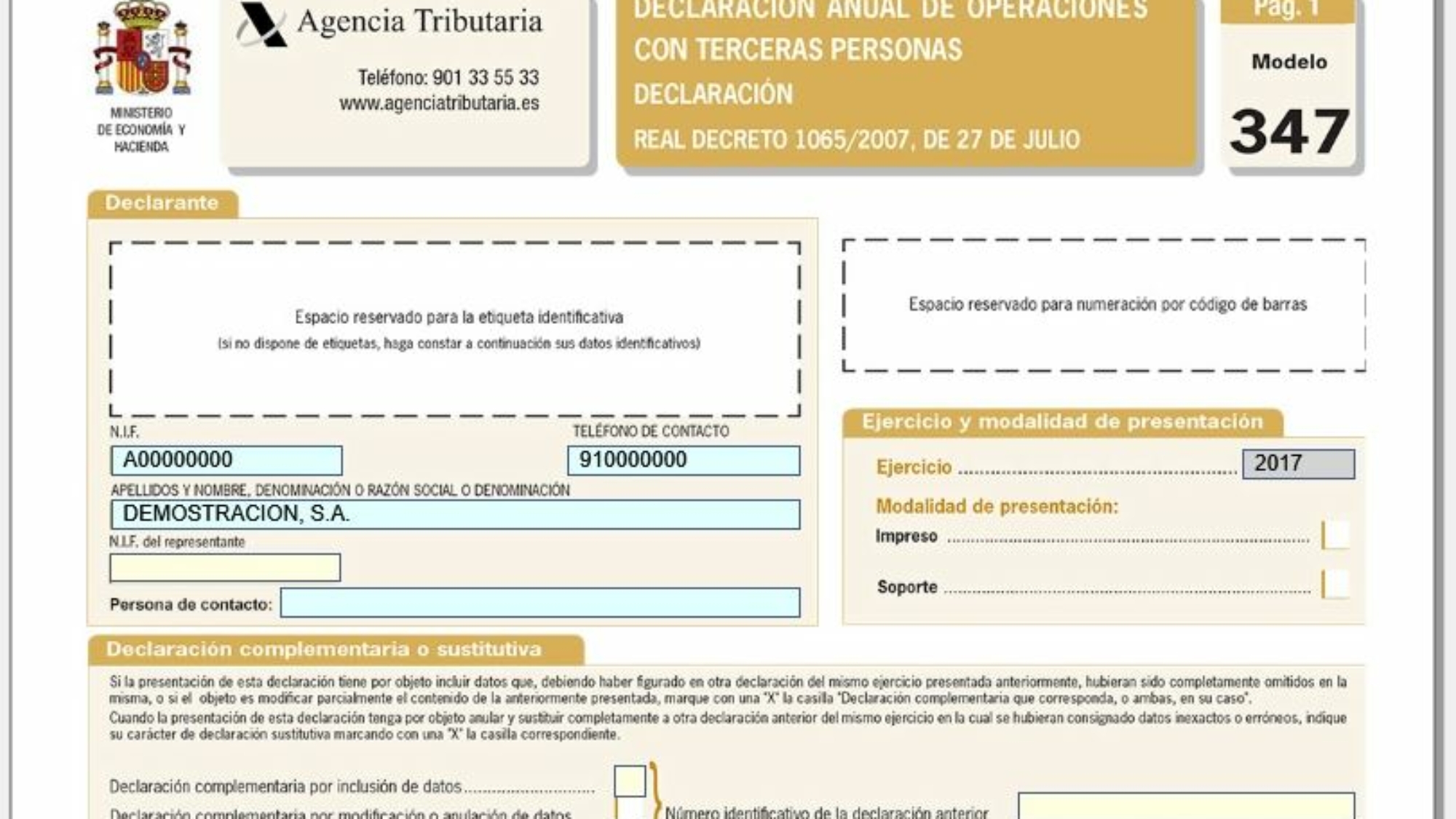

Como sabréis, la Agencia Tributaria está desarrollando la normativa final para el cumplimiento de la Nueva Ley Antifraude, 11/2021, de 9 de Julio, de medidas de prevención y lucha contra el fraude fiscal

https://www.boe.es/buscar/doc.php?id=BOE-A-2021-11473

Ya se publicaron a través del Real Decreto 1007/2023, de 5 de diciembre de 2023, los requisitos de los sistemas informáticos de facturación para empresarios y profesionales.

https://www.boe.es/diario_boe/txt.php?id=BOE-A-2023-24840

Y ahora se está a la espera de la publicación de la Orden Ministerial de especificaciones técnicas y funcionales de los sistemas informáticos de facturación

A partir de la fecha de dicha publicación de dicha Orden Ministerial, los desarrolladores de software de facturación tendrán un plazo de 9 meses para adaptar sus sistemas a la nueva normativa.

Y el 1 de Julio de 2025, de forma obligatoria, todos los softwares de facturación deberán funcionar de acuerdo a la nueva normativa.

Y todos los negocios de empresas y autónomos estarán obligados a cumplirla.

Se acaba de esa forma la posibilidad de hacer facturas escritas en papel o mediante Word o Excel.

Sólo serán legales, en España, las facturas emitidas a través de sistemas informáticos adaptados a la nueva normativa.

La normativa de la Agencia Tributaria permite 2 modalidades:

– No Veri*Factu

En esta modalidad hay que formatear la factura, firmarla con certificado digital, guardarla durante varios años, hacer backups y asegurarse de que no se puede alterar (ni borrar, ni alterar).

Y hay que crear un sistema de registro de eventos (que puede solicitar Hacienda en cualquier momento).

En este registro de eventos se deben anotar todos los accesos y cambios que haya habido en el sistema de facturas.

Y se debe contar con un sistema como el de Veri*Factu para enviar las facturas en el momento que las solicite Hacienda.

Todo este proceso para garantizar la trazabilidad, integridad, inalterabilidad, conservación, accesibilidad y legibilidad de las facturas es muy difícil de cumplir.

Y su no cumplimiento implica fuertes sanciones.

– Veri*Factu

En esta modalidad basta con formatear cada factura, encadenarla mediante un hash y enviarla en el momento de su emisión.

También se obliga a imprimir las facturas incluyendo un código QR que se generará a través de un determinado proceso.

Y con ello, dado que todas las facturas obran en poder de Hacienda, se dan por cumplidos el resto de obligaciones.

Por tanto no existe el peligro de sanciones.

Es la modalidad que recomienda Hacienda.

Nosotros sólo ofreceremos la modalidad Veri*Factu.

Os dejo los enlaces a la última presentación online de la Agencia Tributaria, a la que asistí, del 14 de febrero.

La primera parte es teórica y cuenta la normativa:

https://www.agenciatributaria.es/static_files/AEAT_Desarrolladores/EEDD/IVA/VERI-FACTU/20240211SeminVerifactEEDD-ONIF.pdf

La segunda es más práctica y cuenta cómo funcionará:

https://www.agenciatributaria.es/static_files/AEAT_Desarrolladores/EEDD/IVA/VERI-FACTU/20240211SeminVerifactEEDD-DIT.pdf